Theo dõi Báo Thanh tra trên

Nguyễn Điểm

Thứ năm, 12/10/2023 - 06:36

(Thanh tra)- Hết thời “trên đỉnh lợi nhuận” sau nửa đầu năm do kết quả kinh doanh đi lùi, song giới phân tích vẫn nhìn thấy triển vọng có phần tích cực hơn trong nửa cuối năm với ngân hàng.

Ngân hàng vẫn là một trong những ngành đạt kết quả tốt nhất. Ảnh: NĐ

Ngân hàng lâu nay vẫn được coi là ngành top đầu về lợi nhuận, thậm chí được ví von là "cô đơn trên đỉnh lợi nhuận". Năm ngoái, khi nhiều ngành nghề bị ảnh hưởng nặng bởi dịch Covid-19, khiến kết quả kinh doanh không như mong muốn, thì ngân hàng vẫn là một trong những ngành đạt kết quả tốt nhất.

Lợi nhuận năm vừa rồi của ngành Ngân hàng luôn duy trì tăng trưởng 2 chữ số. Năm ngoái, 28 ngân hàng công bố báo cáo tài chính cho thấy lợi nhuận tăng trưởng ở mức 40%.

Dù thế, kết thúc mùa báo cáo kết quả kinh doanh nửa đầu năm, trật tự bảng xếp hạng lợi nhuận ngân hàng nửa đầu năm nay có nhiều biến động. Đặc biệt, một số nhà băng tư nhân top đầu có dấu hiệu gặp khó khăn khi báo kết quả kinh doanh "đi lùi".

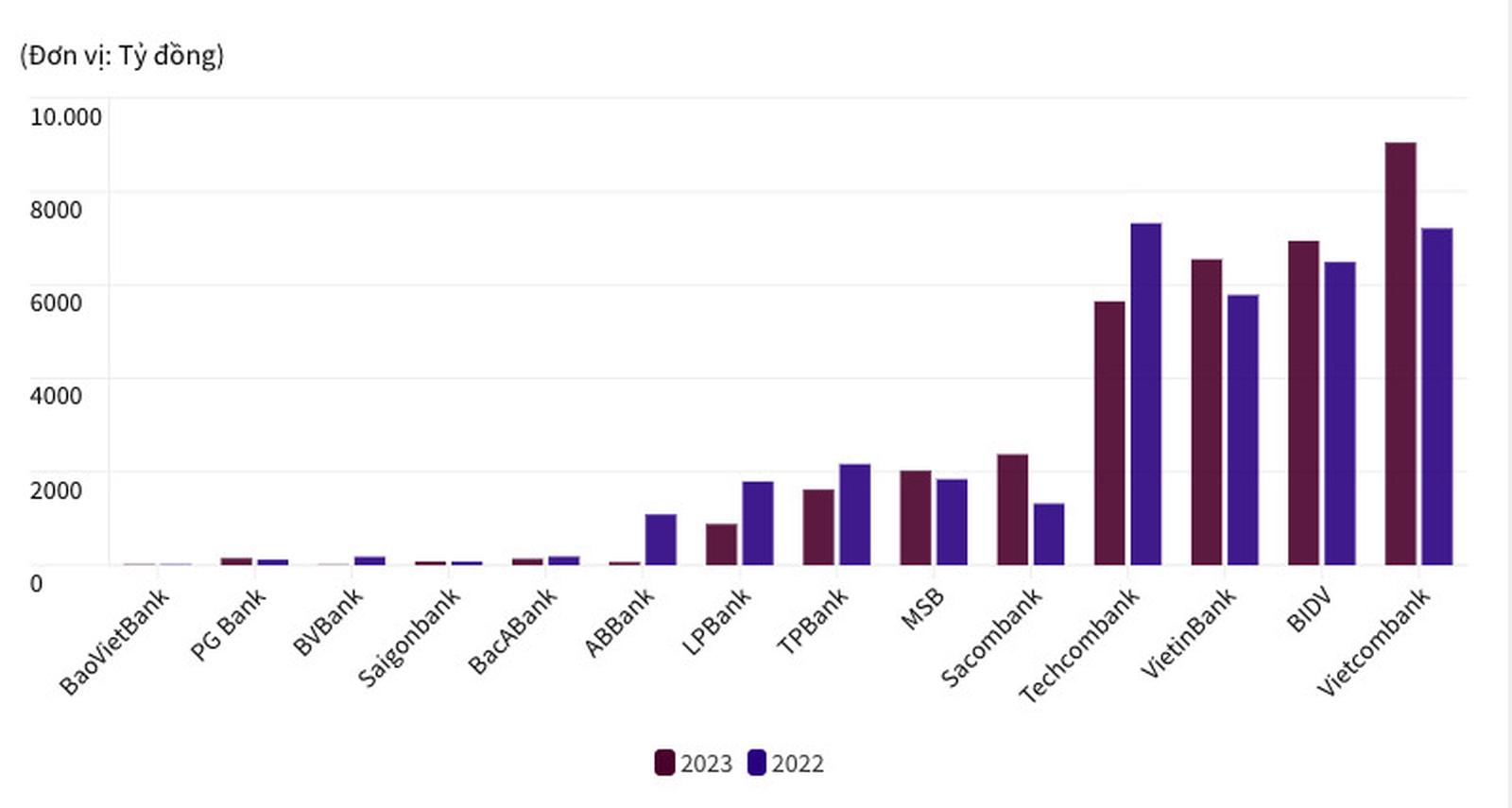

Theo thống kê từ báo cáo tài chính của các ngân hàng, chỉ có 13 ngân hàng báo lãi nửa đầu năm tăng trưởng dương (trong đó có 3 ngân hàng quốc doanh), còn lại đều báo lãi giảm. Tính chung tổng lợi nhuận của 28 ngân hàng đã công bố báo cáo tài chính đã giảm 3,3% so với cùng kỳ năm trước.

Vietcombank tiếp tục duy trì được đà tăng trưởng và vị trí quán quân lợi nhuận với mức lãi 20.499 tỷ đồng trong nửa đầu năm, tăng 18% so với cùng kỳ năm trước.

Vị trí á quân gây bất ngờ với sự bứt phá của BIDV khi vượt qua VietinBank và nhóm ngân hàng cổ phần lớn với 13.862 tỷ đồng, tăng 26% so với cùng kỳ năm trước. MB và VietinBank tăng hạng lên vị trí thứ 3 và thứ 4 với lợi nhuận lần lượt là 12.735 tỷ đồng và 12.531 tỷ đồng.

Trong khi đó, Techcombank tụt hạng về vị trí thứ 5 khi lợi nhuận giảm từ hơn 14.000 tỷ đồng trong nửa đầu năm 2023 về hơn 11.200 tỷ đồng trong nửa đầu năm nay.

Hoạt động kinh doanh của nhóm ngân hàng nửa đầu năm nay nhìn chung kém khởi sắc so với giai đoạn trước, trong bối cảnh tăng trưởng tín dụng cả ngành thấp kỷ lục và ngành bất động sản, trái phiếu doanh nghiệp rơi vào trạng thái khó khăn.

Từ trước đó, nhiều công ty chứng khoán cũng đã đưa ra nhận định lợi nhuận ngành Ngân hàng nửa đầu năm nay giảm tốc với lo ngại về thanh khoản, lãi suất, môi trường bất động sản, trái phiếu gặp khó. Các con số cho thấy lợi nhuận toàn ngành đã giảm khoảng 4%, trái ngược với mức tăng gần 40% cùng kỳ, bất chấp thời điểm đó chịu tác động của dịch Covid-19.

Thận trọng về ngành ngân hàng nửa đầu năm, song giới phân tích cũng nhận thấy triển vọng có phần tích cực hơn trong nửa cuối năm, với mức tăng trưởng lợi nhuận sẽ khoảng 10-15%, dựa trên kỳ vọng tín dụng tăng tốc, biên lãi ròng (NIM) phục hồi, Thông tư 06 có hiệu lực, thị trường bảo hiểm dần lấy lại niềm tin…

Ngân hàng có tỷ lệ nợ xấu thấp sẽ hưởng lợi?

Chuyên gia kinh tế Đinh Trọng Thịnh cho rằng, tín dụng sẽ tăng tốc nhanh hơn trong nửa cuối năm 2023 nhờ xuất khẩu phục hồi, hiệu ứng từ lãi suất cho vay giảm bắt đầu kích hoạt lại nhu cầu vay vốn của doanh nghiệp và người dân, chính sách tài khóa như giảm VAT kích thích nhu cầu tiêu dùng.

Ngoài ra, những ngân hàng có tỷ lệ nợ xấu thấp tại thời điểm cuối quý II sẽ là những nhà băng có dư địa đẩy mạnh tín dụng vào nửa cuối năm, qua đó đạt mức tăng trưởng tốt.

Cụ thể, theo báo cáo tài chính công bố, những nhà băng trong nhóm 10 ngân hàng có tỷ lệ nợ xấu thấp nhất cuối quý II gồm Bac A Bank, Techcombank, Vietcombank, ACB, VietinBank, MB, BIDV, Kienlongbank, SeABank và Sacombank.

Trong quý II vừa rồi, NIM toàn ngành Ngân hàng giảm khoảng 3,41% do chi phí huy động vẫn còn tăng cao và áp lực từ nợ xấu hình thành mới tiếp tục đè nặng lên thu nhập lãi thuần.

Dù vậy, tác động này sau đó sẽ giảm thiểu dần trong những quý tiếp theo nhờ cải thiện mức chênh lệch lãi suất cho vay và tiền gửi do giảm chi phí huy động vốn, kết hợp với nhu cầu tín dụng hồi phục và giảm áp lực nợ xấu.

Một trong những yếu tố tác động đến lợi nhuận ngành ngân hàng là thu nhập từ phí bảo hiểm. Nửa đầu năm nay, nhiều ngân hàng ghi nhận doanh số giảm mạnh so với cùng kỳ năm trước, có thể kể đến MB, VIB, TPBank, SeABank…

Tuy nhiên, theo các chuyên gia từ Chứng khoán Rồng Việt (VDSC), kỳ vọng thu nhập từ hoạt động này sẽ tích cực trở lại khi các hoạt động thanh tra, khung pháp lý về hoạt động này hoàn thiện và các ngân hàng cùng công ty bảo hiểm cải thiện chất lượng dịch vụ, tăng ý thức bảo vệ quyền lợi khách hàng. Từ đó, tạo động lực phục hồi cho sản phẩm còn nhiều dư địa này.

Ngân hàng “ưa thích” cho vay bất động sản có thể bứt phá

Từ đầu tháng 7, Chính phủ ban hành Nghị định hướng dẫn Luật Kinh doanh bảo hiểm, đưa vào một số quy định đối với bộ phận chuyên trách bảo hiểm tại ngân hàng, yêu cầu có bàn giao dịch riêng để tư vấn bảo hiểm tách biệt với khu vực giao dịch, ghi âm nội dung tư vấn bảo hiểm...

Thông tư hướng dẫn chi tiết nghị định đang được cơ quan soạn thảo lấy ý kiến, được giới trong ngành kỳ vọng có những điều khoản khả thi, thực tế để cải thiện thị trường bảo hiểm trong thời gian tới.

Ngoài ra, những ngân hàng có tỷ trọng dư nợ cho vay lĩnh vực bất động sản và xây dựng cao trên tổng dư nợ được cho là sẽ hưởng lợi thời gian tới khi Ngân hàng Nhà nước sửa quy định về tiếp cận vốn vay bất động sản.

Theo Thông tư 10 được Ngân hàng Nhà nước ban hành ngày 23/8 nhằm ngưng hiệu lực một số quy định tại Thông tư 06 (thông tư sửa đổi Thông tư 39 của Ngân hàng Nhà nước), người dân, doanh nghiệp vẫn được vay ngân hàng trong các trường hợp nhất định, thay vì bị kiểm soát từ 1/9 như dự định trước đó.

Cụ thể, ngân hàng vẫn được phép cho vay với nhu cầu thanh toán tiền góp vốn, mua, nhận chuyển nhượng phần vốn góp của công ty trách nhiệm hữu hạn, công ty hợp danh; góp vốn, mua, nhận chuyển nhượng cổ phần của công ty cổ phần chưa niêm yết hoặc chưa giao dịch trên UPCoM.

Hay ngân hàng cũng được cho người dân và doanh nghiệp có thể vay vốn để thanh toán tiền góp vốn theo hợp đồng góp vốn, đầu tư hoặc hợp đồng hợp tác kinh doanh để thực hiện dự án đầu tư không đủ điều kiện đưa vào kinh doanh.

Ngân hàng Nhà nước cũng bỏ quy định không được cho vay để bù đắp tài chính, trừ khi đáp ứng đủ 2 điều kiện là bên vay đã ứng vốn thanh toán và trả các chi phí thực hiện dự án cũng đã được bãi bỏ.

Theo chuyên gia kinh tế Đinh Trọng Thịnh, điều này sẽ tạo điều kiện thuận lợi trong việc giải ngân tín dụng đối với các ngân hàng "ưa thích" cho vay lĩnh vực bất động sản, từ đó cải thiện lợi nhuận ngân hàng. Một số ngân hàng có tỷ trọng cho vay bất động sản ở mức cao có thể kể đến Techcombank, VPBank, SHB, VietBank, HDBank, MB, MSB…

Ý kiến bình luận:

Hiện chưa có bình luận nào, hãy trở thành người đầu tiên bình luận cho bài biết này!

(Thanh tra) - Năm 2026, Hưng Yên đặt mục tiêu tăng trưởng GRDP đột phá từ 10-10,5%. Bằng việc thí điểm Khu kinh tế tự do và phát triển hệ sinh thái công nghệ cao, tỉnh quyết tâm bứt phá thành cực tăng trưởng công nghiệp hiện đại, dẫn đầu khu vực đồng bằng Bắc Bộ.

B.S

(Thanh tra) - Trong bối cảnh yêu cầu về vốn và quản trị ngày càng cao, làn sóng M&A ngân hàng đang dịch chuyển theo hướng chủ động, có chọn lọc, gắn với chiến lược phát triển bền vững.

Thiên Tâm

B.S

Trang Nguyệt

Thanh Lương

Thiên Tâm

Nhóm PV Bản tin Thanh tra

Thái Hải

Trí Vũ

H.T

Dương Nguyễn

B.S

Đan Anh

Đan Quế

Theo Báo Nhân dân

B.S

H.T