Theo dõi Báo Thanh tra trên

Nguyễn Điểm

Thứ năm, 21/12/2023 - 07:00

(Thanh tra) - Sau thời gian tín dụng tăng trưởng trì trệ, thấp hơn nhiều so với năm 2022 và mục tiêu 14,5%, sang năm 2024, khi các lĩnh vực của nền kinh tế sẽ ấm dần lên, những khó khăn trên thị trường bất động sản và trái phiếu doanh nghiệp tiếp tục được tháo gỡ, các chuyên gia kỳ vọng mức tăng trưởng tín dụng sẽ đạt 13-14%.

Ảnh: Nguyễn Điểm

Tăng trưởng tín dụng năm 2024 kỳ vọng đạt 13-14%

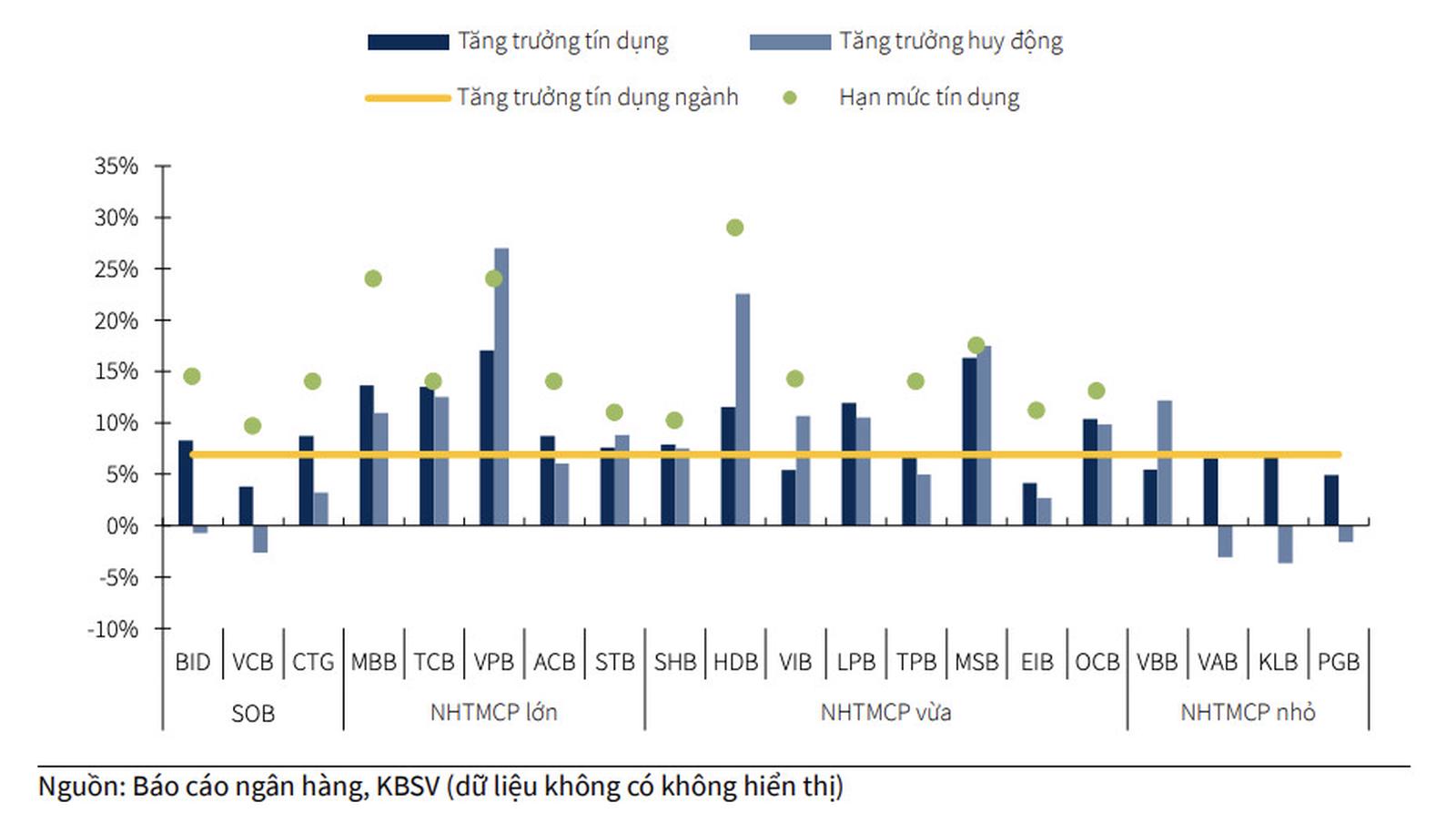

Tăng trưởng tín dụng 11 tháng năm 2023 của ngành Ngân hàng khá khiêm tốn trong bối cảnh kinh tế ảm đạm. Số liệu vừa được Ngân hàng Nhà nước công bố cho thấy, tính đến ngày 23/11/2023, tăng trưởng tín dụng chỉ mới đạt 8,38% so với cuối tháng 12/2022, thấp hơn rất nhiều so với mục tiêu cả năm 14,5%. Theo đó, dư địa còn lại của toàn hệ thống để mở rộng tăng trưởng tín dụng là rất lớn, khoảng 6,2 điểm %, tương đương khoảng 735.000 tỷ đồng.

Theo bà Phạm Phương Linh, Công ty Chứng khoán KB (KBSV), hiện có xu hướng dịch chuyển cho vay từ nhóm khách hàng cá nhân sang nhóm khách hàng doanh nghiệp ở một số ngân hàng, đặc biệt là ngân hàng có tỷ trọng cho vay bán lẻ lớn.

Theo chia sẻ của một số ngân hàng, mảng khách hàng cá nhân vẫn ghi nhận tăng trưởng nhưng chậm hơn so với năm trước. Dư nợ cho vay tiêu dùng toàn hệ thống chỉ tăng khoảng 1,53%, đây là mức thấp nhất trong 5 năm gần đây, trong khi nhu cầu từ nhóm khách hàng doanh nghiệp nhiều hơn. Dù vậy, nhu cầu vay vốn của các doanh nghiệp chủ yếu vẫn để duy trì vốn lưu động hơn là mở rộng hoạt động sản xuất, kinh doanh.

Nhóm phân tích KBSV dự báo tăng trưởng tín dụng sẽ duy trì đà phục hồi tốt hơn trong quý IV/2023, với mức tăng trưởng dự kiến cho cả năm nay là 10-11%.

Nhận định này dựa trên cơ sở nhu cầu vay tiêu dùng được thúc đẩy trong các dịp lễ, Tết cuối năm; mặt bằng lãi suất cho vay đã ở mức thấp và tiếp tục duy trì xu hướng giảm để thúc đẩy tín dụng; Ngân hàng Nhà nước vừa có thêm đợt cấp hạn mức tín dụng nên dư địa cho các ngân hàng vẫn còn nhiều.

Sang năm 2024, KBSV kỳ vọng các lĩnh vực của nền kinh tế sẽ ấm dần lên, những khó khăn trên thị trường bất động sản và trái phiếu doanh nghiệp sẽ tiếp tục được tháo gỡ. Theo đó, mức tăng trưởng tín dụng năm 2024 kỳ vọng đạt 13-14%.

Ảnh: Nguyễn Điểm

“Gỡ” pháp lý cho bất động sản, giải ngân vốn sẽ tăng nhanh

Để đẩy mạnh tăng trưởng tín dụng thời gian tới, ông Nguyễn Đức Vinh, Tổng giám đốc Ngân hàng VPBank cho rằng cần có nhiều giải pháp đồng bộ.

Với các cơ quan Nhà nước, ngoài thúc đẩy chính sách tiền tệ, cần có các giải pháp khác để thúc đẩy tổng cầu, vì riêng ngành ngân hàng không thể thực hiện việc này.

Ngoài ra, tập trung tháo gỡ khó khăn, vướng mắc pháp lý cho doanh nghiệp. Với riêng lĩnh vực bất động sản, nếu “gỡ” được pháp lý, giải ngân vốn trong lĩnh vực này sẽ tăng rất nhanh.

Bên cạnh đó, hỗ trợ các ngân hàng trong xử lý tài sản đảm bảo, thu hồi nợ. Thực tế, việc xử lý nợ xấu của các ngân hàng gặp nhiều khó khăn trong bối cảnh nợ quá hạn tăng, thị trường bất động sản ảm đạm khiến việc xử lý tài sản đảm bảo là bất động sản càng thách thức.

Lãnh đạo VPBank cũng kiến nghị một số giải pháp gỡ khó cho cả ngân hàng và doanh nghiệp như tiếp tục gia hạn Thông tư 02/2023 về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ; mở rộng đối tượng hỗ trợ lãi suất 2%; cân nhắc cấp room tín dụng cao cho những ngân hàng có nhu cầu và có năng lực mở rộng tín dụng; hỗ trợ các ngân hàng xử lý nợ xấu…

Còn PGS.TS Phạm Thế Anh, Trưởng Khoa Kinh tế học, Trường Đại học Kinh tế quốc dân khuyến nghị, Ngân hàng Nhà nước tiếp tục duy trì nền lãi suất thấp trong năm 2024 và điều tiết ổn định tỷ giá với trường hợp cần thiết.

Theo đánh giá của chuyên gia này, lãi suất chính sách hiện không có dư địa giảm, lãi suất huy động cũng chạm đáy, nên chỉ còn lãi suất cho vay có dư địa giảm. Tuy nhiên, việc giảm lãi suất cho vay của các ngân hàng thương mại cũng có những khó khăn nhất định.

“Bất kể điều gì diễn ra trong vài tháng tới khiến lãi suất không thể tăng cao, bởi chính sách tiền tệ vẫn đang hướng tới mục tiêu hỗ trợ tăng trưởng khi sức cầu trong nước còn rất yếu”, ông nói.

Dù vậy, việc giảm lãi suất cho vay hiện nằm trong tay các ngân hàng thương mại, nhưng họ cũng có những khó khăn nhất định. Lãi suất huy động trong giai đoạn trước cao nên các ngân hàng không thể lập tức hạ lãi suất cho vay, bên cạnh đó, hệ thống ngân hàng còn phải đối diện với rủi ro về nợ xấu.

Ông Thế Anh cũng nhấn mạnh, muốn hỗ trợ tăng trưởng kinh tế cần ưu tiên sử dụng các biện pháp tài khóa hơn là chính sách tiền tệ.

Ý kiến bình luận:

Hiện chưa có bình luận nào, hãy trở thành người đầu tiên bình luận cho bài biết này!

(Thanh tra) - Thực hiện Luật Phòng, chống tham nhũng và các văn bản hướng dẫn thi hành, đồng thời triển khai Kế hoạch số 169/KH-UBND ngày 18/12/2025 của UBND tỉnh Bắc Ninh về công tác phòng, chống tham nhũng, tiêu cực năm 2026, Chánh Thanh tra tỉnh Bắc Ninh đã ban hành kế hoạch tự kiểm tra tài chính, kế toán năm 2026.

Trí Vũ

(Thanh tra) - Từ hôm nay, Thuế TP Hà Nội triển khai tiếp nhận và giải quyết thủ tục hành chính thuế theo mô hình "phi địa giới hành chính" tại 31 điểm phục vụ hành chính công trên địa bàn Hà Nội.

T.Vân

Thiên Tâm

Đăng Tân

PV

PV

Phương Hiếu

Bình Chính

Đan Quế

Hương Trà

Tổng Bí thư Tô Lâm

Đan Quế

Lê Hữu Chính

Ngọc Trâm

Phương Hiếu

Lê Hữu Chính

Trọng Tài

Thanh Lương